Laudos y Decisiones

Tribunal del CIADI desestima unánimemente reclamación de expropiación por falta de consentimiento por escrito de Papúa Nueva Guinea a arbitraje

PNG Sustainable Development Program Ltd. v. Estado Independiente de Papúa Nueva Guinea, Caso CIADI No. ARB/13/33

Marquita Davis[*]

En un laudo con fecha del 5 de mayo de 2015, un tribunal del Centro Internacional de Arreglo de Diferencias Relativas a Inversiones (CIADI) desestimó una reclamación entablada por PNG Sustainable Development Program Ltd. (PNGSDP) contra Papúa Nueva Guinea por una presunta expropiación ilegal. Concluyó que Papúa Nueva Guinea no había dado su “consentimiento por escrito” al arbitraje de reclamaciones en virtud del Convenio del CIADI.

Antecedentes y reclamos

La controversia se centró en la presunta inversión de PNGSDP en Ok Tedi, una mina a cielo abierto de cobre y oro localizada en Papúa Nueva Guinea. PNGSDP poseía la mayoría de la participación accionaria de la empresa de este país que a su vez poseía un contrato de arrendamiento minero para explotar la mina Ok Tedi.

En septiembre de 2013, Papúa Nueva Guinea adoptó el décimo Acuerdo Complementario de Minería de Ok Tedi (Tenth Supplemental Mining Agreement), mediante el cual pretendía cancelar todas las acciones de propiedad de PNGSDP en esta mina y crear nuevas acciones emitidas por el Estado. PNGSDP reclamó que la promulgación de esta ley constituía una expropiación ilegal sin compensación, e inició un arbitraje en diciembre de 2013, remitiéndose a dos leyes nacionales de Papúa Nueva Guinea: la Ley de Promoción de las Inversiones de 1992 (Investment Promotion Act, IPA) y la Ley del Convenio de Controversias relativas a Inversión de 1992 (Investment Disputes Convention Act, IDCA). También reclamó la violación del estándar de trato justo y equitativo, la garantía de libre transferencia, el estándar de protección y seguridad plenas, trato nacional, entre otras violaciones de ambos estatutos.

Jurisdicción: ¿Papúa Nueva Guinea “consintió por escrito” al arbitraje ante el CIADI?

El tema del umbral de la reclamación de PNGSDP era si Papúa Nueva Guinea había dado su “consentimiento por escrito” a arbitraje, un requisito jurisdiccional establecido en el Artículo 25 del Convenio del CIADI (párrafo 44). PNGSDP alegó que el mismo había sido cumplido ya que el Artículo 39 de la IPA, ya sea en sí mismo o en conjunción con el Artículo 2 de la IDCA, constituía una oferta permanente, por parte de Papúa Nueva Guinea, de arbitrar las diferencias relativas a inversión ante el CIADI.

El lenguaje pertinente del Artículo 39 de la IPA señala que: “La ley del Convenio de Controversias Relativas a Inversión de 1978, que implementa el [Convenio del CIADI], se aplica, según sus términos, a controversias surgidas de la inversión extranjera” (párrafo 46). El Artículo 2 de la IDCA establece que: “Una controversia no debe ser remitida al [CIADI] a menos que la controversia sea fundamental para la inversión en sí misma” (párrafo 47).

Papúa Nueva Guinea alegó que ninguna disposición constituía un “consentimiento por escrito” bajo los estándares del derecho internacional o nacional: el Artículo 39 de la IPA meramente establece que la IDCA “se aplica, según sus términos”.

Las partes discordaron sobre el estándar interpretativo que debería utilizar el tribunal para evaluar las disposiciones disputadas.

Papúa Nueva Guinea afirmó que una interpretación literal de las leyes IPA e IDCA resultaba apropiada conforme al derecho nacional e internacional y que exigió al tribunal que examinase el “significado gramatical y el sentido común de las palabras” (párrafo 52). Además, indicó que el tribunal debería adoptar un enfoque restrictivo, alegando que el consentimiento por escrito del Estado para arbitrar debe ser “claro y unívoco” (párrafo 56).

PNGSDP objetó que el enfoque interpretativo correcto del Artículo 39 de la IPA era el adoptado en el caso SPP v. Egipto, donde se sostuvo que los instrumentos jurisdiccionales no deberían ser interpretados “ni restrictiva ni extensivamente, sino de manera objetiva y de buena fe” (párrafo 108). Asimismo, invocó el principio de “efecto útil” (effet utile) en la interpretación de tratados, que afirma que un texto debe ser interpretado de manera tal que un razonamiento o significado pueda ser atribuido a cualquier palabra presente en el texto (párrafo 252). PNGSDP también propuso un enfoque “cuasi-Viena”, el cual permite que el tribunal se remita a otros factores interpretativos, tales como la buena fe, objeto y propósito de la presunta declaración unilateral de Papúa Nueva Guinea en su legislación nacional relativa a las inversiones, las circunstancias que rodean la declaración y la consecuente conducta estatal que podría determinar su significado. Invocando nuevamente el caso SPP, PNGSDP también señaló que la literatura oficial sobre la promoción de las inversiones, más notablemente, las declaraciones encontradas en los sitios web de la Autoridad de Promoción de las Inversiones de Papúa Nueva Guinea y su Embajada en los Estados Unidos, debería ser utilizada para ayudar a interpretar la legislación nacional sobre inversiones.

El tribunal concordó con PNGSDP y estuvo de acuerdo con la decisión del caso SPP en que los instrumentos jurisdiccionales deberían ser interpretados de manera objetiva e imparcial, en lugar de hacerlo extensiva o restrictivamente. Determinó que ya está convenido que no hay una presunción en contra de establecer la jurisdicción bajo el Convenio del CIADI, y que no existe un requisito mayor para probar un acuerdo para arbitrar en este foro. Concluyó que el estándar de prueba en la mayoría de los casos es “la preponderancia de la evidencia o un balance de probabilidades” (párrafo 255). El tribunal también “consideró la historia legislativa de [las] disposiciones y el material relativo a la promoción de las inversiones como parte del contexto pertinente donde la legislación fue adoptada y entendida” (párrafo 274).

Según el tribunal, en aquellos casos donde la legislación nacional posee efectos tanto a nivel nacional como internacional, las disposiciones legislativas son de naturaleza “híbrida” y, por lo tanto, deben ser interpretadas desde una perspectiva híbrida, tomando en cuenta tanto el derecho nacional como el internacional. Cuando estos dos métodos entran en conflicto, generalmente prevalecen los principios del derecho internacional, pese a que se trata de una determinación específica a cada caso. El tribunal también concordó con PNGSDP en que el principio de effet utile de una explicación estatutaria elaborada es aplicable cuando se interpretan disposiciones “híbridas”. Concluyó que, pese a que una interpretación por parte del Estado de su propia legislación “incuestionablemente merece recibir un peso considerable, ésta no puede controlar la decisión del tribunal con respecto a su propia competencia sobre el caso” (párrafo 273).

Después de evaluar el Artículo 39 de la IDA, el tribunal concluyó que el “significado natural y común constituye una declaración de que los términos —todos los términos— de la IDCA se aplican a las inversiones extranjeras” (párrafo 286). De esta manera, el Artículo 39 no podría ser interpretado de manera creíble como un cumplimiento del requisito específico de consentimiento por escrito a la jurisdicción del CIADI bajo el Artículo 25 del Convenio de este Centro.

Remitiéndose al Artículo 2 de la IDCA, el tribunal determinó que la disposición contemplaba claramente que se exigía el consentimiento futuro para la presentación de reclamaciones ante el CIADI. Posteriormente, sostuvo que no había otra disposición en la IDCA que constituyera un consentimiento por escrito a la jurisdicción del CIADI.

Para interpretar las disposiciones, el tribunal se rehusó a utilizar los casos propuestos por las partes, es decir, Brandes Investment Partners v. Venezuela, CEMEX v. Venezuela, ConocoPhillips v. Venezuela y SPP v. Egipto, porque los mismos versaban sobre lenguaje diferente en disposiciones legislativas distintas, y por lo tanto, no brindaban un beneficio material al momento de interpretar lo que constituye el consentimiento por escrito en este caso.

Pese a que el tribunal determinó que el principio de effet utile era aplicable para interpretar las disposiciones, el mismo no admitió el argumento presentado por PNGSDP de que el Artículo 39 de la IDA debía ser interpretado de manera que “desencaden[e] la real aplicación del Convenio del CIADI a la controversia” (párrafo 306). Pese a que el tribunal admitió que debe darse un sentido a las palabras de los Estados, y que las interpretaciones de tratados, que tornen los significados o disposiciones particulares redundantes o sin sentido, no deberían ser favorecidas; y acordó con Papúa Nueva Guinea que el effet utile no lo autorizaba a reescribir las disposiciones legislativas. La intención y buena fe de la parte son elementales, mientras que el effet utile “juega un papel secundario para determinar la intención” (párrafo 307). El tribunal hizo una distinción entre las declaraciones unilaterales de los Estados y los casos que involucran tratados bilaterales negociados, señalando que en algunos casos la legislación de un Estado puede ser “meramente confirmatoria” (párrafo 309). Sobre este punto, el tribunal razonó que el objetivo de la IPA era el de detallar el régimen legislativo comprehensivo del Estado que rige las inversiones extranjeras. Por esta razón, “registrar la fuerza y el efecto de una promulgación legislativa anterior, para el beneficio de los lectores (incluyendo inversionistas y tribunales), cumple un propósito útil” (párrafo 312).

Como resultado, el tribunal determinó que el lenguaje utilizado en el Artículo 39 de la IPA, aun cuando fuera interpretado en conjunción con el Artículo 2 de la IDCA, resultaba insuficiente para establecer el “consentimiento por escrito” en nombre de Papúa Nueva Guinea para arbitrar reclamaciones bajo el CIADI. El tribunal desestimó el caso por falta de jurisdicción y además se rehusó a considerar otras objeciones jurisdiccionales. Se ordenó a cada parte que asumiera sus propios costos del litigio y que ambas compartieran los costos del arbitraje.

Notas: El tribunal estuvo compuesto por Gary Born (Presidente designado por el Presidente del Consejo Administrativo, ciudadano de Estados Unidos); Michael Pryles (nominado por la demandante, nacional australiano) y Duncan Kerr (designado por el demandando, ciudadano australiano). El laudo está disponible en: http://www.italaw.com/sites/default/files/case-documents/italaw4257.pdf. Traducido al español por María Candela Conforti. La traducción de las citas pertenece a la traductora.

Bonos del gobierno no cubiertos pese a amplia definición de “inversión” en TBI entre Eslovaquia y Grecia; tribunal desestima reclamación contra Grecia

Poštová Banka, a.s. e Istrokapital SE v. República Helénica, Caso CIADI No. ARB/13/8

Martin Dietrich Brauch[*]

El 9 de abril de 2015, un tribunal del Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI) desestimó un caso iniciado contra Grecia por falta de jurisdicción en relación con la devaluación de los bonos del gobierno griego (Greek Government Bonds, GGBs) como resultado de la crisis económica sufrida por dicho país.

Los demandantes son Poštová banka, a.s. (Poštová banka), un banco eslovaco, e Istrokapital SE (Istrokapital), una empresa establecida conforme al Derecho chipriota. Poštová banka había adquirido un total de €504 millones en GGBs a través de varias transacciones realizadas en 2010; Istrokapital tenía acciones en Poštová banka. El deterioro de la economía griega y la devaluación de los GGBs por parte de agencias de calificación de bonos llevaron a los demandantes a iniciar un arbitraje el 3 de mayo de 2013 en el marco de los TBIs firmados entre Eslovaquia y Grecia y entre Chipre y Grecia.

Objeciones jurisdiccionales de Grecia

Grecia objetó la jurisdicción del tribunal en términos personales, temporales y al objeto de la demanda; también sostuvo que lo reclamos debían ser desestimados por abuso de proceso, y que el tribunal no tenía competencia sobre los reclamos relativos a la cláusula paraguas. El tribunal en primer lugar se enfocó en la doble objeción jurisdiccional en cuanto al objeto de la demanda, que concernía los reclamos presentados en virtud del TBI entre Chipre y Grecia y los entablados por Poštová banka conforme al TBI entre Eslovaquia y Grecia.

Istrokapital en virtud del TBI entre Chipre y Grecia: “inversión indirecta” no protegida

Istrokapital alegó que hizo una inversión indirecta en los GGBs a través de su participación accionaria en Poštová banka, y que esta inversión —no su participación en Poštová banka— se encontraba protegida bajo el TBI entre Chipre y Grecia. Por su lado, Grecia objetó la jurisdicción del tribunal fundamentando que Istrokapital en sí misma no tenía una inversión en virtud del TBI entre Chipre y Grecia y que no podría basar la jurisdicción en los GGBs de Poštová banka.

El tribunal revisó in extenso la jurisprudencia sobre si los accionistas pueden reclamar o tienen derecho sobre los activos de empresas donde poseen acciones; para esto consultó los casos HICEE B.V. v. Eslovaquia, ST-AD GmbH v. Bulgaria, El Paso v. Argentina, BG v. Argentina, Urbaser v. Argentina, CMS v. Argentina y Paushok v. Mongolia. Para el tribunal, estas decisiones establecieron que, si bien “un accionista de una empresa incorporada en el Estado receptor podría presentar reclamaciones basadas en medidas tomadas en contra de los activos de dicha empresa que menoscaban el valor de las acciones del demandante”, el accionista no tiene la “facultad de presentar reclamos directamente sobre los activos de la empresa local, ya que no tiene un derecho legal sobre dichos bienes” (párrafo 245).

Considerando que Istrokapital había solicitado jurisdicción para su inversión indirecta, pero no pudo establecer que tuviese algún derecho sobre las acciones de Poštová banka que se encontraban protegidas por el TBI, el tribunal desestimó todos los reclamos de Istrokapital por falta de jurisdicción.

Poštová banka en el marco del TBI entre Eslovaquia y Grecia: el tribunal estructura su enfoque para interpretar si los GGBs calificaban como “inversiones”

Las partes discreparon sobre la manera en que la Convención de Viena sobre el Derecho de los Tratados (VCLT, por sus siglas en inglés) guía la interpretación de “inversión” bajo el Convenio del CIADI y el TBI entre Eslovaquia y Grecia, y si los GGBs de Poštová banka recaían dentro del alcance de esas definiciones de “inversión”.

El tribunal analizó en primer lugar cómo fueron emitidos los GGBs por Grecia y luego adquiridos por Poštová banka. En particular, señaló que Poštová banka adquirió sus intereses en los GGBs no en su distribución inicial, sino en el mercado secundario, y que depositó estos intereses en Clearstream Banking Luxembourg (Clearstream), un depositario universal. Luego, procedió a analizar si los intereses de Poštová banka en los GGBs calificaban como “inversiones” bajo el Artículo 1(1) del TBI entre Eslovaquia y Grecia.

Si “inversión” es “todo tipo de activo”, ¿la lista ilustrativa cumple un propósito?

Los demandantes entendieron que sus intereses estaban comprendidos en la amplia definición de “inversión” dentro del encabezado del Artículo 1(1) (“[i]nversión significa todo tipo de activo y en particular, aunque no exclusivamente incluye: […]”) y en las referencias a “préstamos” o “reclamaciones pecuniarias” en su sección (c). Alegaron que “inversión” no tiene un significado inherente bajo el derecho internacional. Grecia discrepó, sosteniendo que el término posee un significado inherente, y que el tribunal no debía buscar una definición especial en el marco del tratado.

El tribunal consideró que, si bien la definición de “inversión” contenida en el TBI era amplia (“cualquier tipo de activo”), esto no significaba que todas las categorías calificaban como una “inversión” ni que la única manera de excluir una categoría sería mediante una exclusión expresa. Asimismo, sostuvo que “los tribunales de controversias entre inversionista y Estado [no] están autorizados para extender el alcance de las inversiones que los Estados partes pretenden proteger meramente debido a que la lista de inversiones protegidas no es una lista cerrada” (párrafo 288).

Si bien se observa que varios tratados incluyen amplias definiciones de “inversión” basadas en activos, la lista de categorías que ilustran lo que constituye una inversión puede variar significativamente. Para interpretar el tratado de buena fe —teniendo en cuenta su texto, contexto, objeto y propósito, tal como lo requiere la VCLT— el tribunal entendió que debía interpretar la lista de ejemplos en la definición de “inversión” sin quitarle utilidad o significado.

El tribunal también buscó jurisprudencia para apoyar su conclusión. Concluyó que las decisiones de los casos Fedax v. Venezuela, Abaclat v. Argentina y Ambiente Ufficio v. Argentina “casi invariablemente han considerado el texto de la lista de categorías que pueden constituir una inversión como un elemento definitivo para determinar si la actividad u operación en riesgo puede ser considerada como una inversión” (párrafo 303).

¿Los GGBs constituyen “inversiones” bajo alguna de las categorías de la lista ilustrativa?

El tribunal se dispuso a determinar si los intereses en los GGBs de Poštová banka recaen dentro de las categorías de inversión listadas en el TBI. Comenzó con la premisa —indisputada por las partes— de que los GGBs constituyen una deuda soberana, que no puede ser equiparada con una deuda privada, así como sucede con los títulos en forma de bonos, que están sujetos a regulaciones específicas y estrictas.

Posteriormente remarcó que “[n]i el Artículo 1(1) del TBI entre Eslovaquia y Grecia ni otras disposiciones del tratado, de ninguna manera, se refieren a la deuda soberana, títulos públicos, valores públicos, obligaciones públicas o similares” (párrafo 332). La única referencia a bonos, bajo el Artículo 1(1)(b), se limita a bonos emitidos por empresas privadas (“debentures”). El tribunal coincidió con Grecia en que la exclusión de los bonos soberanos en la definición de “inversión” indica que las partes contratantes no pretendían que los mismos se encontrasen cubiertos como inversiones.

Los demandantes habían propuesto que los GGBs fueran parte de una interpretación amplia del Artículo 1(1)(c), que hace referencia a “préstamos, reclamaciones pecuniarias y a cualquier prestación contenida en el contrato que tenga valor financiero”.

El tribunal discrepó con la idea de que los GGBs podrían ser considerados como préstamos, debido a la distinción entre préstamos y bonos. Los préstamos generalmente tienen acreedores identificados y una comercialización limitada, no están sujetos a las regulaciones de títulos e involucran una relación contractual entre el prestamista y el acreedor final. A su vez, los bonos en general son poseídos por grandes grupos de acreedores anónimos, tienen una alta comercialización, están sujetos a restricciones y regulaciones e involucran una relación contractual entre el tenedor y los intermediarios (no con el acreedor final). Los hechos del caso enfatizan la relevancia de la distinción: Poštová banka pudo comercializar los GGBs rápidamente, y tenía una relación contractual directa no con Grecia, el acreedor final, sino con Clearstream, la intermediaria de la cual había adquirido los GGBs.

Los demandantes también deseaban incluir los GGBs dentro de las “reclamaciones pecuniarias” bajo el Artículo 1(1)(c). Nuevamente el tribunal discordó. Primero, explicó que no debía extenderse levemente el lenguaje del tratado para interpretar la referencia general a “reclamaciones pecuniarias” de manera que se incluyan los bonos soberanos. Segundo, observando el contexto —“las reclamaciones pecuniarias o relativas a cualquier prestación contenida en el contrato que tenga valor financiero”— el tribunal sostuvo que cualquier reclamación pecuniaria, que recaiga dentro de la definición, debe surgir de un contrato con la demandada. Este no era el caso, dado que Poštová banka no poseía un contrato con Grecia.

Desestimación y costos

Concluyendo que los demandantes no tenían una “inversión” conforme al significado de los TBIs pertinentes, el tribunal desestimó el caso por falta de jurisdicción, y consideró innecesario evaluar las otras objeciones presentadas por Grecia.

Aunque expidiéndose a favor de Grecia, el tribunal remarcó que “el asunto jurisdiccional no estaba bien definido e involucraba cuestiones fácticas y un trasfondo jurídico complejo” (párrafo 377), y ordenó a cada parte que asumiera sus propias costas legales y que compartieran por partes iguales los costos del arbitraje.

Notas: El tribunal del CIADI estuvo compuesto por Eduardo Zuleta (Presidente designado por la Secretaría General del CIADI, ciudadano colombiano), John M. Townsend, (nominado por los demandantes, nacional de Estados Unidos) y Brigitte Stern (designada por la demandada, ciudadana francesa). El laudo está disponible en: http://www.italaw.com/sites/default/files/case-documents/italaw4238.pdf. Traducido al español por María Candela Conforti. La traducción al español de las citas del laudo pertenece a la traductora.

Analizando la Ley de Inversiones de Venezuela, mayoría concluye que Venoklim no era una inversionista extranjera y desestima el caso iniciado contra Venezuela; árbitro nominado por la demandante disiente

Venoklim Holding B.V. v. República Bolivariana de Venezuela, Caso CIADI No. ARB/12/22

Martin Dietrich Brauch[*]

La mayoría de un tribunal del Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI) desestimó un caso de expropiación presentado contra Venezuela por razones jurisdiccionales, concluyendo que la inversionista no calificaba como una inversionista extranjera conforme a la Ley de Inversiones de Venezuela. El laudo fue dictado el 3 de abril de 2015.

Antecedentes y decisión de bifurcación

Por medio del Decreto No. 7712 de 2010, Venezuela ordenó la adquisición forzosa de los bienes pertenecientes a las cinco filiales de propiedad y bajo el control de Venoklim Holding B.V. (Venoklim), constituida en los Países Bajos. Según el Decreto, la adquisición resultaba indispensable para la autonomía de Venezuela en la producción de ciertos lubricantes.

Basándose en la Ley de Inversiones de Venezuela y el Convenio del CIADI, Venoklim inició arbitraje en julio de 2012 presentando reclamos de expropiación. Recién en septiembre de 2013, cuando presentó su memorial de contestación a las objeciones jurisdiccionales de Venezuela, Venoklim se refirió expresamente al tratado bilateral de inversión (TBI) entre Venezuela y los Países Bajos. El tribunal decidió bifurcar el arbitraje, tratando primero las objeciones jurisdiccionales presentadas por Venezuela y dejando los asuntos restantes para una etapa posterior.

Denuncia del Convenio CIADI por parte de Venezuela se hace efectiva luego de seis meses

Recordando su denuncia al Convenio CIADI el 24 de enero de 2012, Venezuela alegó que el tribunal no tenía jurisdicción en referencia a la persona. Interpretó el Artículo 72 de dicho Convenio de manera que el consentimiento solo sería válido si la solicitud de arbitraje se hubiera perfeccionado con anterioridad al recibo de la notificación de la denuncia. En respuesta, Venoklim sostuvo que, conforme al Artículo 71 de este Convenio, la denuncia de Venezuela solo sería efectiva seis meses después de la recepción de la notificación de la denuncia, y señaló que el arbitraje fue iniciado antes de que ese período expirase.

El tribunal rechazó la objeción, discordando con la interpretación del Artículo 72 por parte de Venezuela. Según él, esta interpretación daría efecto inmediato a la denuncia de Venezuela, sin tener en cuenta el período de seis meses dispuesto en el Artículo 71. También violaría el principio de seguridad jurídica, en perjuicio de los inversionistas.

La fecha de presentación de solicitud de arbitraje —no la de registro por el CIADI— es la fecha pertinente para establecer el consentimiento del inversionista

Venezuela objetó que, cuando la diferencia fue registrada el 15 de agosto de 2012 y comenzó el procedimiento, este país ya no era parte del Convenio del CIADI, incluso considerando el período de seis meses dispuesto en el Artículo 71. Para Venoklim, sin embargo, el registro de la diferencia por la Secretaría del CIADI es una mera medida administrativa, y el consentimiento ya había sido perfeccionado cuando la solicitud fue presentada el 23 de julio de 2012. El tribunal concordó con Venoklim, concluyendo que la fecha pertinente para establecer la jurisdicción es cuando el inversionista da su consentimiento presentando la Solicitud, no cuando el CIADI la registra.

Ley de Inversiones de Venezuela no es una base legal suficiente para fijar jurisdicción ante el CIADI

Venezuela alegó que el Artículo 22 de su Ley de Inversiones no es una oferta abierta y general de arbitraje; basándose en el significado común de la disposición, en declaraciones políticas emitidas cuando la ley fue promulgada, en comparaciones entre esta disposición y las ofertas de arbitraje contenidas en los TBIs firmados por Venezuela y en las cláusulas modelo del CIADI. Según Venoklim, la disposición incorpora implícitamente al TBI y constituye una base legal autosuficiente para fijar la jurisdicción.

Después de analizar el espíritu, contexto y propósito de la disposición y las circunstancias bajo las cuales la misma fue redactada, el tribunal concluyó que ésta servía para confirmar la oferta de someter las controversias a arbitraje realizada por Venezuela en otros instrumentos legales, tales como TBIs —pero que no puede ser considerado como una oferta “independiente, clara y general” de arbitraje (párrafo 104)— . De esta manera, desestimó la objeción, en concordancia con las decisiones del CIADI en casos anteriores tales como Mobil, Cemex, Brandes, Tidewater, OPIC y ConocoPhillips.

El TBI no constituye una base jurisdiccional autosuficiente —pero está incorporado por referencia indirecta en la Ley de Inversiones de Venezuela—

Venezuela reclamó que mediante la posterior invocación del TBI —no en la solicitud, sino después, en su memorial de contestación —se infringieron el Convenio del CIADI y las reglas procesales, que exigen que la solicitud contenga todos los elementos necesarios para fundamentar la jurisdicción.

El tribunal coincidió con la inversionista en que no hubo una invocación tardía. Razonó que el memorial de contestación meramente explicaba y se explayaba sobre la base jurisdiccional presentada en la solicitud —la Ley de Inversiones—. En el Artículo 22 de dicha Ley se hace referencia al arbitraje internacional dispuesto en los tratados de inversión en general. Dado que Venoklim declaró ser una inversionista holandesa, el tribunal sostuvo que la referencia a los tratados de inversión en la legislación venezolana, en este caso, debía ser interpretada como una referencia al TBI entre Venezuela y los Países Bajos.

Adoptando el criterio de control efectivo bajo la Ley de Inversiones, tribunal concluye que Venoklim no es una inversionista extranjera

Para demostrar su nacionalidad extranjera, Venoklim invocó el criterio de “incorporación” o nacionalidad según el lugar de constitución[1] (referido en el TBI), pero Venezuela alegó que, en cambio, debía utilizarse el criterio de control efectivo (referido en la Ley de Inversiones). Según este país, el control efectivo de Venoklim finalmente estaba en manos de una empresa venezolana. Por lo tanto, la inversionista no puede ser considerada como un nacional extranjero conforme al Convenio del CIADI, la Ley de Inversiones y el TBI.

La mayoría del tribunal subrayó que era preciso que Venoklim cumpliera con los requisitos del Artículo 22 de la Ley de Inversiones para beneficiarse del TBI, así como probar su nacionalidad extranjera bajo el Convenio del CIADI.

Analizando el Artículo 22, la mayoría remarcó que la disposición hace referencia a la “propiedad” y “control”, pero no al “lugar de constitución”, como los criterios pertinentes para determinar la nacionalidad. Por lo tanto, sostuvo que el lugar de constitución de la inversionista era irrelevante para esta determinación y que, dado que las partes no habían discutido la propiedad, se enfocó en analizar el criterio de control. Es dicho análisis, concluyó que Venoklim en efecto estaba controlada por una empresa venezolana, que a su vez, era de propiedad y estaba bajo el control de nacionales venezolanos.

Concluyendo que Venoklim no calificaba como una inversionista extranjera conforme al Artículo 22, la mayoría sostuvo que la inversionista no estaba facultada para recibir las protecciones de la disposición, y en consecuencia, tampoco podría beneficiarse de las protecciones del TBI. Asimismo, la mayoría del tribunal desestimó el caso por falta de jurisdicción.

Analizando brevemente el Convenio del CIADI, la mayoría explicó que pretender que se considere como una inversión extranjera la efectuada por Venoklim por el solo hecho de ser esta una compañía constituida en los Países Bajos, aunque la inversión objeto de la disputa sea en definitiva propiedad de personas jurídicas venezolanas, “sería permitir que prevalezca el formalismo sobre la realidad y traicionar el objeto y el fin del Convenio CIADI” (párrafo 156).

De acuerdo con el árbitro Enrique Gómez Pinzón, la mayoría estaba equivocada cuando analizó la nacionalidad de la inversionista basándose en la Ley de Inversiones. Dada la anterior conclusión de que el Artículo 22 no podría ser considerado como una oferta de arbitraje “independiente, clara y general”, sino que meramente confirmaba los compromisos asumidos por Venezuela en los tratados de inversión, alegó que debía exigirse a la inversionista que cumpliese con los requisitos de nacionalidad contenidos en el TBI.

El árbitro disidente también discrepó con la interpretación de la mayoría de los requisitos de nacionalidad contenidos en el Convenio del CIADI. Según su opinión, este Convenio no incluye una definición sobre nacionalidad para dar a las partes amplitud para elegir los criterios para determinar la nacionalidad en instrumentos más específicos. En el TBI entre Venezuela y los Países Bajos, las partes contratantes eligen la “constitución” como el criterio aplicable, pero la mayoría omitió dicha elección. También criticó la decisión de la mayoría del tribunal de levantar el velo corporativo de Venoklim sin efectuar mayor análisis sobre si su constitución en los Países Bajos fue fraudulenta o si fue realizada para evadir requisitos u obligaciones legales, o para perjudicar a terceros o a los propios accionistas.

Caso desestimado, pero se ordena a Venezuela cubrir la mitad de los costos del arbitraje y sus propias costas legales

Pese a que Venezuela demostró que Venoklim no era una inversionista extranjera, llevando a la desestimación del caso por razones jurisdiccionales, el tribunal entendió que, dado que la mayoría de las objeciones jurisdiccionales presentadas por Venezuela fueron rechazadas y que Venoklim actuó correctamente a lo largo de todo el procedimiento, “sería injusto” (párrafo 163) que la demandante soportara la totalidad de los costos. De esta manera, el tribunal ordenó a Venezuela el pago de la mitad de los costos del arbitraje, incluyendo los honorarios de los árbitros, y determinó que cada parte debía cubrir los honorarios y gastos en que haya incurrido para su defensa en este proceso.

Notas: El tribunal del CIADI estuvo compuesto por Yves Derains (Presidente designado por el Presidente del Consejo Administrativo, ciudadano francés), Enrique Gómez Pinzón, (nominado por la demandante, nacional colombiano) y Rodrigo Oreamuno Blanco (designado por la demandada, ciudadano costarricense). El laudo está disponible únicamente en español en: http://www.italaw.com/sites/default/files/case-documents/italaw4229.pdf; la opinión concurrente y disidente, también solo en español, en: http://www.italaw.com/sites/default/files/case-documents/italaw4230.pdf. Texto traducido al español por María Candela Conforti.

Mayoría de tribunal del CIADI no encuentra violación de trato justo y equitativo por parte de Albania en controversia petrolera

Mamidoil Jetoil Greek Petroleum Products Societe S.A. v. República de Albania, Caso CIADI No. ARB/11/24

Matthew Levine[*]

Un arbitraje entre una firma griega de productos petroleros y la República de Albania ha llegado a la etapa de dictado del laudo en el Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI). El tribunal de este Centro admitió su jurisdicción bajo el tratado bilateral de inversión (TBI) entre Grecia y Albania de 1991.

El tribunal desestimó de manera unánime la reclamación del inversionista en relación con una supuesta expropiación indirecta. La mayoría del tribunal desestimó el reclamo de que Albania no le había dispensado trato justo y equitativo (FET, por sus siglas en inglés); sin embargo, el árbitro nominado por la demandante concluyó que la conducta de Albania en efecto infringió el estándar FET.

Antecedentes

Mamidoil Jetoil Greek Petroleum Products Societe S.A. (Mamidoil) es una corporación organizada y establecida conforme a las leyes de Grecia. Desde 1991, Mamidoil exploró varias oportunidades comerciales en Albania relacionadas con sus principales actividades comerciales, es decir, el transporte, almacenamiento y venta de productos derivados del petróleo.

Mamidoil eventualmente se estableció en dicho país e inició la construcción y operación de un campo de depósitos de petróleo en el área portuaria de Durres (Durres Tank Farm), lo cual llevó a una serie de más inversiones sustanciales en 1999 y 2000. Durante este período, los funcionarios del gobierno local enviaron una serie de cartas relacionadas con la falta de permisos por parte de Mamidoil. Durres Tank Farm está situado en las cercanías de un área residencial.

La demandante finalizó la construcción de Durres Tank Farm por el 2000. Consecuentemente, surgió una gran preocupación por el impacto social de dichos depósitos, y el gobierno de Albania adoptó, en tándem con el Banco Mundial y la Unión Europea, propuestas de re-zonificación para relocalizar el puerto Durres. Albania sostuvo que la eventual prohibición de buques petroleros en Durres era parte su estrategia a largo plazo en el sector de transporte como parte de una necesaria modernización de su sistema portuario.

Mamidoil rebatió que Albania la alentó a invertir en el país. Albania, a su vez, no negó que brindó cierto apoyo a Mamidoil, pero afirmó que esto era puramente provisional y de alto nivel.

Actividades comerciales consideradas como inversión unitaria para fines jurisdiccionales

Albania había alegado que “las partes combinadas de la inversión conformaban un todo y que debían ser consideradas todas juntas” (párrafo 364). El tribunal acordó que la construcción de Durres Tank Farm, el establecimiento de una filial en Albania que primero estaba controlada y posteriormente de total propiedad de la demandante, así como un arrendamiento relacionado con Durres por parte de dicha filial y la operación de Durres por esta misma, deben ser consideradas como una única inversión.

Dado que el tribunal coincidió con Albania en que la inversión debía ser considerada como una unidad, no se mostró convencido por el argumento de Albania de que ciertos elementos de la inversión no cumplían con los criterios del Convenio del CIADI en cuanto a una inversión cubierta. En cambio, concluyó que las actividades comerciales del inversionista claramente constituían una inversión en virtud del Convenio de dicho Centro.

Albania tampoco estuvo de acuerdo con los fundamentos de la ilegalidad, alegando que el inversionista había fallado en obtener los permisos. El tribunal consideró que esto era más pertinente a la etapa de consideración de los méritos: dado que Albania le había informado al inversor que estaba lista para remediar las ilegalidades, se podría esperar que aceptase la jurisdicción. (Sin embargo, consecuentemente la mayoría concluyó que sin tales permisos el inversionista no podría tener la expectativa legítima de proceder con la inversión y que el reclamo de violación del FET, entre otros, debía ser rechazado.)

Se invoca Tratado sobre la Carta de la Energía en la etapa de alegatos

En su Solicitud de Arbitraje, la demandante se basó exclusivamente en el TBI y el Convenio del CIADI. No obstante, en el memorial de la demandante se afirmó que el consentimiento de la demandada a arbitrar la controversia ante el CIADI también se encontraba presente en el Tratado sobre la Carta de la Energía (ECT, por sus siglas en inglés).

El tribunal no aceptó que el ECT fuera la legislación aplicable, pero tomó en cuenta el desacuerdo legítimo entre las partes en cuanto a que la inversión había sido realizada ilegalmente, y que por lo tanto, no podría beneficiarse de la protección del ECT. Al concluir su discusión sobre esta complicación, el tribunal remarcó que, “en la medida en que ambas Partes tomaron posición sobre la cualidad de la conducta de la Demandada bajo el ECT, por esta sola razón, el Tribunal considerará el ECT cuando aborde la existencia y legalidad de una inversión en virtud del TBI y del ECT y el cumplimiento por parte de la Demandada con respecto al TBI y al ECT” (párrafo 278).

Reclamo de expropiación indirecta desestimado de manera unánime

La demandante reclamó que Albania había expropiado su inversión indirectamente en virtud, tanto del TBI como del ECT. Para hacerlo se basó en los siguientes hechos principales: en junio de 2000, Durres fue re-zonificado para excluir a la inversión; en julio de 2000, se exigió al inversionista que suspendiera la construcción del parque de depósitos, que consecuentemente fue re-autorizado; y, a partir de julio de 2009, el transporte de buques petroleros en Durres fue cerrado.

El tribunal rechazó estos argumentos, concluyendo que la re-zonificación constituía una política de transporte y que, en todo caso, se había permitido a la demandante operar de manera rentable hasta que el puerto fue cerrado en 2009. Asimismo, señaló que las “[r]egulaciones que reducen la rentabilidad de una inversión pero que no la cierran por completo y dejan al inversor al control de la misma, generalmente no califican como expropiaciones indirectas” (párrafo 572), en referencia al caso El Paso v. Argentina.

Mayoría desestima reclamos relativos al FET y discriminación

La mayoría del tribunal (Rolf Knieper y Yas Banifatemi) subrayó que la historia reciente de Albania —“un régimen comunista altamente represor y aislacionista” seguido por “una grave crisis económica y financiera” (párrafo 625)— eran pertinentes para considerar la obligación de FET bajo el TBI, especialmente la obligación de brindar un marco legal estable y transparente. Para la mayoría, Mamidoil sabía que Albania era un país con una infraestructura en decadencia y un marco legal y regulatorio problemático, y que por lo tanto, no podía esperar legítimamente la misma estabilidad que en otras jurisdicciones.

En términos de medidas poco razonables y discriminatorias, para la mayoría “la conducta del Estado guardaba una relación razonable con algunas políticas racionales. […] Finalmente, el cierre no favoreció al competidor local porque el mismo afectaba a todos los importadores de productos derivados del petróleo” (párrafo 791).

Arbitro disidente encuentra violación del estándar FET

El árbitro disidente (Stephen Hammond) no estuvo de acuerdo con la conclusión de la mayoría de que Albania le dispensó un trato justo y equitativo. Asimismo, discordó con varias conclusiones importantes presentes en el laudo que versaban sobre los hechos, por ejemplo, que la demandante sabía que la transformación del puerto era inminente cuando comenzó la construcción del parque de depósitos.

El árbitro disidente tampoco estuvo de acuerdo con las implicancias jurídicas de la continua construcción después de la notificación de inminente re-zonificación. Citando el laudo del caso MTD v. Chile, sugirió que se trataba de una mera falla para litigar y que no podría resultar en la confiscación de derechos de tratado. En términos de expectativas legítimas, el disidente concluyó que el momento pertinente para determinar si se habían creado expectativas legítimas era el momento en que la inversión fue realizada.

Disidente encuentra violación de la prohibición contenida en el Tratado sobre la Carta de la Energía sobre medidas discriminatorias y poco razonables

El árbitro disidente concluyó que la prohibición de buques petroleros impuesta por Albania en Durres dio como resultado la falta de trato justo y equitativo y también constituía una violación de la prohibición de adoptar medidas discriminatorias y poco razonables contenida en el ECT. Si bien Albania sostuvo que su decisión de prohibir buques tanques en Durres se basó en consideraciones de políticas públicas, Mamidoil objetó que esto se debió a una necesidad de resolver otro arbitraje, esta vez en virtud de un contrato ante la Cámara Internacional de Comercio en París. El Sr. Hammond estuvo de acuerdo en que los documentos disponibles mostraban que la prohibición había sido desencadenada por un acuerdo de resolución de Albania. (La mayoría del tribunal señaló en el laudo que en el acuerdo de resolución se reiteraban los objetivos de políticas del gobierno).

Nota: El tribunal estuvo compuesto por Rolf Knieper (Presidente designado por el Presidente del Consejo Administrativo del CIADI, ciudadano alemán), Stephen A. Hammond (nominado por la demandante, nacional de Estados Unidos) y Yas Banifatemi (nominada por la demandada, nacional francesa). El laudo final del 30 de marzo de 2015 está disponible en: http://www.italaw.com/sites/default/files/case-documents/italaw4228.pdf. La opinión disidente del 20 de marzo de 2015 está disponible en: http://www.italaw.com/sites/default/files/case-documents/italaw4235.pdf. Traducido al español por María Candela Conforti. La traducción al español de las citas del laudo pertenece a la traductora.

Tribunal declara culpable a Mongolia por expropiación ilegal y otorga más de US$80 millones en daños

Khan Resources Inc., Khan Resources B.V. y CAUC Holding Company Ltd. v. Gobierno de Mongolia y MonAtom LLC, Caso PCA No. 2011-09

Joe Zhang[*]

En un laudo del 2 de marzo de 2015, un tribunal constituido conforme al reglamento de arbitraje de la Comisión de las Naciones Unidas sobre Comercio Mercantil Internacional (CNUDMI) concluyó que Mongolia expropió ilegalmente los bienes de los inversionistas extranjeros en violación de la Ley de Inversión Extranjera y el Tratado sobre la Carta de la Energía (ECT, por sus siglas en inglés). Las demandantes fueron otorgadas una compensación de US$80 millones más intereses.

Las demandantes y el proyecto

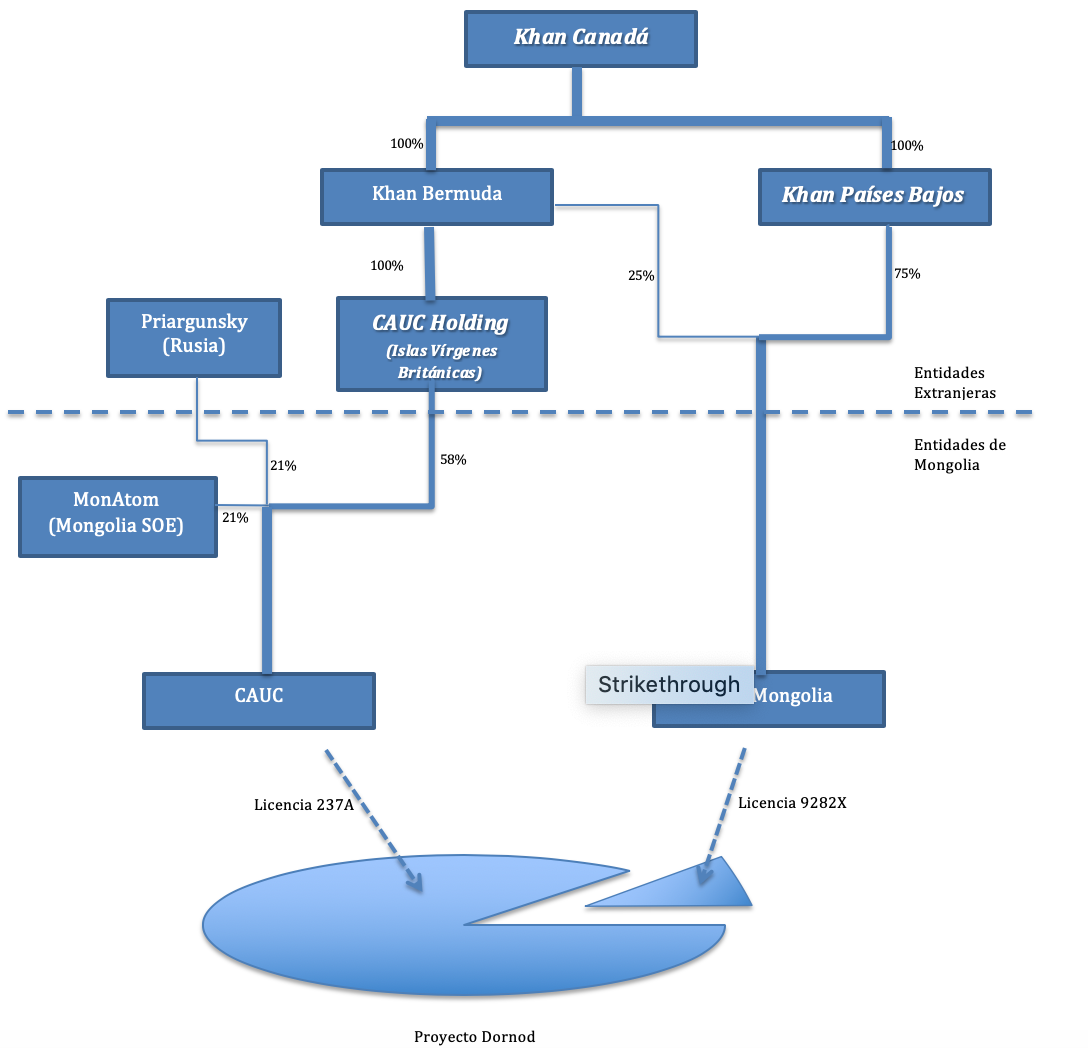

El arbitraje fue entablado por tres demandantes en torno a su inversión en un proyecto de exploración y extracción de uranio en la provincia mongola de Dornod (el Proyecto Dornod). Las demandantes son 1) CAUC Holding Company Ltd (CAUC Holding), una empresa de las Islas Vírgenes Británicas (British Virgin Islands, BVI) que invirtió en el proyecto Dornod a través de su filial en Mongolia, Central Asian Uranium Company (CAUC), en la cual tenía una participación mayoritaria; (2) Khan Resources B.V. (Khan Países Bajos), una empresa holandesa que invirtió en el proyecto Dornod a través de su filial en Mongolia, Khan Resources LLC (Khan Mongolia), que era de su total propiedad; y (3) Khan Resources Inc. (Khan Canadá), una empresa canadiense que tiene la total propiedad tanto de CAUC Holding, a través de un intermediaria en Bermuda, como de Khan Países Bajos.

CAUC operaba en el Proyecto Dornod en el marco de una licencia minera (Licencia 237A) que inicialmente cubría dos depósitos, pero que posteriormente, a solicitud de CAUC, fue reducida para excluir un segmento destinado al ahorro de impuestos y aranceles. Tal segmento excluido fue luego adquirido por Khan Mongolia y cubierto por otra licencia minera (Licencia 9282X).

La figura a continuación ilustra la estructura de propiedad de las empresas involucradas inmediatamente después de surgidas las diferencias.

Las diferencias

En 2009, como parte de su reforma del sector de energía nuclear, Mongolia promulgó la Ley de energía nuclear (NEL, por sus siglas en inglés) y estableció una Agencia de energía nuclear (NEA, por sus siglas en inglés). En octubre de 2009, la NEA emitió el decreto No. 141, por medio del cual se suspendieron 149 licencias de exploración y explotación minera, incluyendo la 237A y la 9282X, quedando pendiente la confirmación de la agencia NEA de su nuevo registro bajo la ley NEL.

En marzo de 2010, la NEA inspeccionó el sitio del Proyecto Dornod, remarcando que el proyecto no remedió algunas infracciones del Derecho mongol, identificadas anteriormente, e hizo una lista de otras violaciones. En abril de 2010, la NEA invalidó ambas licencias mineras y posteriormente declaró que no las registraría nuevamente en favor de las demandantes.

Las mismas iniciaron un arbitraje en 2011, basándose en tres instrumentos diferentes. Khan Canadá y CAUC Holding invocaron la cláusula de arbitraje del contrato de asociación en participación (joint venture) por medio del cual se creó CAUC (Acuerdo de Fundación), reclamando que la suspensión e invalidación de las licencias constituían una expropiación ilegal, en violación de las obligaciones de Mongolia conforme al Acuerdo de Fundación, el Derecho mongol (incluyendo la Ley de Inversión Extranjera) y el derecho consuetudinario internacional. Khan Países Bajos se basó únicamente en el ECT, reclamando que, al violar la Ley de Inversión Extranjera, Mongolia también violó el compromiso asumido bajo el ECT en el ámbito de aplicación de la cláusula paraguas del tratado.

Objeciones jurisdiccionales

En una Decisión sobre Jurisdicción emitida separadamente el 25 de julio de 2012, el tribunal había decidido sobre varias objeciones jurisdiccionales planteadas por Mongolia.

Un signatario se convierte en “parte real” en cláusula de arbitraje por una “intención común”

Mongolia objetó la jurisdicción personal del tribunal sobre Khan Canadá, que no era parte del Acuerdo de Fundación. Si bien remarcó que la demandante canadiense de hecho no era un signatario, el tribunal sostuvo que una parte no signataria podría convertirse en una “parte real” del acuerdo si esta resultaba la intención común de las partes signatarias y las no signatarias. El tribunal concluyó que tal intención común se basaba en la evidencia de que Khan Canadá había asistido a CAUC Holding en el cumplimiento de sus obligaciones financieras bajo el Acuerdo de Fundación y que, en varios intercambios no oficiales, en algunas ocasiones se hizo referencia a Khan Canadá, en lugar de a su filial CAUC Holding, como una de las accionistas de CAUC.

Compromiso soberano asumido por empresa estatal es vinculante para Mongolia

Además, Mongolia alegó que no debería estar obligada por la cláusula de arbitraje del Acuerdo de Fundación, del cual no era parte. Remitiéndose a testimonios brindados por el experto legal de las demandantes, el tribunal concluyó que uno de los accionistas de CAUC, MonAtom, una empresa de Mongolia de total propiedad estatal, actuó como representante de dicho país y asumió las obligaciones que sólo un Estado soberano podría cumplir, es decir, el compromiso de reducir las tarifas de utilización de recursos naturales a ser pagadas por CAUC, por lo tanto, otorgando jurisdicción personal al tribunal sobre Mongolia conforme al Acuerdo de Fundación.

Cláusula de arbitraje amplia abre la puerta a reclamaciones basadas en contrato, derecho nacional y el derecho consuetudinario internacional

Mongolia también rebatió el punto sobre la jurisdicción material del tribunal sobre las reclamaciones en el marco del Acuerdo de Fundación. Sin embargo, el tribunal concluyó que la cláusula de arbitraje ampliamente redactada en el Acuerdo de Fundación cubría todos los reclamos planteados, incluyendo las violaciones relativas al derecho nacional y al derecho consuetudinario internacional, ya que las mismas se encontraban suficientemente conectadas con el Acuerdo de Fundación.

Cláusula de denegación de beneficios del ECT debe ser activamente ejercida antes del comienzo del arbitraje

En términos de los reclamos entablados por Khan Países Bajos bajo el ECT, Mongolia argumentó que los mismos estaban prohibidos, ya que el Artículo 17(1) del ECT le permitía denegar beneficios de tratado a los inversionistas que no tengan “actividades comerciales sustantivas” en el Estado anfitrión. El tribunal comenzó su análisis del asunto remarcando que se trataba de una cuestión de méritos, no de jurisdicción, ya que el Artículo 17(1) sólo abarcaba la Parte III (Protección y Promoción de la Inversión) del ECT, no al Capítulo sobre Solución de Controversias (Parte V). Aun así, el tribunal procedió a discutir (a) si el Artículo 17(1) constituía una denegación automática de beneficios y (b) de no ser así, si el derecho a denegar beneficios puede ser ejercido después del comienzo de un arbitraje. El tribunal respetó ampliamente las decisiones de los casos Yukos v. Rusia y Plama v. Bulgaria, considerando que “tenía el deber de tomar en cuenta estas decisiones, a la espera de contribuir a una interpretación coherente del ECT capaz de potenciar la capacidad de los inversionistas para predecir la protección de las inversiones de la cual espera beneficiarse conforme al Tratado” (Decisión sobre Jurisdicción, párrafo 417). El tribunal sostuvo que un Estado debe ejercer activamente su derecho bajo el Artículo 17(1) del ECT, y que tal ejercicio activo debe estar dentro del tiempo adecuado para notificar adecuadamente a los inversionistas, para que no haya una falta de certeza que “impida la capacidad del inversionista para evaluar si realizar la inversión o no en un Estado en particular” (Decisión sobre Jurisdicción, párrafo 426).

Reclamos de expropiación ilegal

Gran parte del análisis del tribunal sobre los méritos fue dedicada a los reclamos de expropiación ilegal, es decir, a determinar si la invalidación de las licencias mineras y la negación a registrarlas nuevamente constituía una expropiación ilegal conforme a la Ley de Inversión Extranjera de Mongolia.

El tribunal no concuerda con Mongolia sobre interpretación del Derecho mongol

Mongolia primero alegó que las licencias mineras no eran inversiones cubiertas bajo su Ley de Inversión Extranjera, donde se define la “inversión extranjera” como “todo tipo de propiedad tangible e intangible”. Mongolia, asimismo, argumentó que las licencias mineras no constituían una propiedad bajo el Derecho mongol; tal como se declaró en una decisión de la Corte Suprema de Mongolia “[una] licencia minera […] es poseída pero no es de propiedad de ninguna entidad, y por lo tanto, no hay un fundamento jurídico para considerar que tal licencia minera sea un derecho de propiedad transferible a otros” (Laudo sobre los Méritos, párrafo 303).

Subrayando que existe una “noción general de que los derechos otorgados mediante licencias (así como los derechos contractuales) para explotar recursos naturales constituyen una propiedad intangible” (Laudo sobre los Méritos, párrafo 302), el tribunal discordó con la interpretación de Mongolia en cuanto a sus leyes y la decisión de la Corte Suprema, y concluyó que Mongolia no pudo convencerlo de que “ignorara la noción general” (Laudo sobre los Méritos, párrafo 307).

Tribunal observa el aspecto sustantivo y procesal de los reclamos de expropiación

En su análisis sobre si había ocurrido una expropiación ilegal, el tribunal remarcó en primer lugar que existían dos tipos de expropiación según el Derecho mongol. Un khuraakh tiene lugar cuando un Estado priva de su propiedad al dueño debido a infracciones jurídicas o el uso de propiedad de manera que se pongan en riesgo los intereses de terceras partes. Un daichlakh es una privación de propiedad ordenada por el Estado cuando es necesario para satisfacer una necesidad pública importante. Dados los hechos del caso, el tribunal concluyó que la invalidación de las licencias y la falta de un nuevo registro de las mismas deben ser analizadas como un khuraakh según el Derecho mongol (Laudo sobre los Méritos, párrafos 313–317). Basándose en el testimonio del experto legal de las demandantes, el tribunal sostuvo que, para que el khuraakh haya sido lícito, (a) debe haber tenido un fundamento jurídico y (b) debe haber sido llevado a cabo en concordancia con el debido proceso de ley.

Primero, el tribunal analizó si Mongolia tenía un fundamento jurídico para la invalidación de las licencias. Discordando con dicho país, no encontró que las demandantes hayan infringido el Derecho mongol. Después de un análisis de proporcionalidad, concluyó que la invalidación de las licencias no resultaba una pena apropiada, aun cuando se alegara que existieron violaciones. Por lo tanto, el tribunal concluyó que Mongolia no “determinó ninguna violación del Derecho mongol que justificase las decisiones de invalidar y no registrar nuevamente” las licencias mineras (Laudo sobre los Méritos, párrafo 319). Además, concluyó, basándose en la evidencia presentada por las demandantes, que las violaciones alegadas eran pretextos para justificar la verdadera intención de Mongolia de “[desarrollar] los depósitos de Dornod con un socio ruso para obtener mayor rentabilidad” (Laudo sobre los Méritos, párrafo 340).

Refiriéndose al requisito procesal, el tribunal concluyó que las demandantes fueron denegadas un debido proceso legal. En particular, determinó que Mongolia tenía la obligación de volver a registrar las licencias mineras ya que no había “ninguna razón jurídicamente significativa por la que las Demandantes no hubieran cumplido con los requisitos [prescriptos] de inscripción” (Laudo sobre los Méritos, párrafos 350, 358). Asimismo, el tribunal dictaminó que, dado que las licencias mineras nunca fueron registradas nuevamente bajo la nueva ley NEL, el procedimiento de invalidación dispuesto en la misma no se aplicaría a aquellas licencias mineras, y que la agencia NEA no tenía autoridad para invalidar las mismas a menos que fueran registradas nuevamente conforme a dicha ley (Laudo sobre los Méritos, párrafos 352–365).

Mongolia infringió el ECT en el ámbito de aplicación de la cláusula paraguas

Después de concluir que Mongolia “incumplió su obligación en el marco de la Ley de Inversión Extranjera” (Laudo sobre los Méritos, párrafo 366), raudamente el tribunal también declaró culpable a Mongolia frente a Khan Países Bajos bajo el ECT en el ámbito de aplicación de la cláusula paraguas (Laudo sobre los Méritos, párrafo 366). Citó su decisión sobre Jurisdicción, donde había afirmado que “la violación por parte de Mongolia de cualquiera de las obligaciones asumidas bajo la Ley de Inversión Extranjera constituiría una violación de las disposiciones de la Parte III del [ECT]” (Decisión sobre Jurisdicción, párrafo 438).

Daños

Al calcular los daños, el tribunal rechazó las metodologías tradicionales propuestas por las partes y decidió determinar el valor de la inversión analizando tres ofertas recibidas entre 2005 y 2010 para comprar el Proyecto Dornod; por consiguiente, llegó a una suma final de US$80 millones en daños. El tribunal también otorgó intereses a una tasa LIBOR más el 2 por ciento compuesto anual desde el 1 de julio de 2009 (fecha de valuación) hasta la fecha de pago. Además, el tribunal determinó honorarios y gastos judiciales por US$9,07 millones, incluyendo una “tasa de éxito” basada en el arreglo de honorarios contingentes entre las demandantes y su defensa.

Notas: El tribunal estuvo compuesto por David A. R. Williams (Presidente designado por acuerdo de los co-árbitros, nacional de Nueva Zelanda), L. Yves Fortier (nominado por las demandantes, ciudadano canadiense) y Bernard Hanotiau (designado por los demandados, ciudadano belga). La Decisión sobre Jurisdicción está disponible en: http://www.italaw.com/sites/default/files/case-documents/italaw4268.pdf. El Laudo sobre los Méritos se encuentra en: http://www.italaw.com/sites/default/files/case-documents/italaw4267.pdf. Traducido al español por María Candela Conforti. La traducción al español de todas las citas pertenecen a la traductora.

Martin Dietrich Brauch es consejero de Derecho Internacional y asociado con sede en Latinoamérica del Programa de Inversión para el Desarrollo Sustentable del IISD.

Marquita Davis es Geneva International Fellow de la Facultad de Derecho de la Universidad de Michigan y contribuidora del Programa de Inversión para el Desarrollo Sustentable del IISD.

Matthew Levine es abogado canadiense y contribuidor del Programa de Inversión para el Desarrollo Sustentable del IISD.

Joe Zhang es consejero de Derecho del Programa de Inversión para el Desarrollo Sustentable del IISD.

[1] N. del E.: La traducción literal sería el “criterio de constitución” (“incorporation criterion”, en inglés), aquel que sigue la nacionalidad establecida a partir del lugar en donde se constituyó la empresa.