Replanteo de los Incentivos Fiscales como Herramienta de Promoción de las Inversiones

Introducción

En enero de 2024 entrará en vigor un nuevo sistema de normas tributarias internacionales—el impuesto mínimo global—. Estas normas afectarán a la continua utilidad de algunos incentivos fiscales como herramientas de promoción de las inversiones, al garantizar que las grandes empresas multinacionales paguen un tipo impositivo mínimo efectivo de al menos el 15 % independientemente de dónde operen.

Sin embargo, la eficacia de los incentivos fiscales como herramienta de promoción de las inversiones ha sido cuestionada desde principios de la década de 2000, y algunas instituciones que en su momento defendieron su uso apelan a una aplicación más cautelosa. No obstante, los Gobiernos han seguido concediendo incentivos fiscales a los inversores, a veces reduciendo su duración o imponiendo requisitos de desempeño a los mismos en un esfuerzo por garantizar beneficios más directos.

La gobernanza más estricta de los incentivos fiscales es, de hecho, una forma de minimizar la pérdida innecesaria de ingresos que éstos puedan ocasionar. Sin embargo, es importante que los Gobiernos se replanteen sus políticas generales en torno a la promoción de las inversiones y el uso de incentivos fiscales, conciliándolas con los cambios en el panorama general de inversión, incluidas las nuevas normas tributarias internacionales, las cambiantes cadenas de valor mundiales y los cambios hacia procesos de producción más sostenibles.

Recientemente, el International Institute for Sustainable Development (IISD) publicó un documento de preguntas y respuestas P&R que brinda una actualización sobre la evolución de los incentivos fiscales como herramienta de promoción de las inversiones para la comunidad en esta materia. El documento revisa las premisas fundamentales que rodean el uso de los incentivos fiscales y se basa en un informe de políticas titulado Replanteo de los Incentivos Fiscales, así como en el trabajo más reciente del IISD sobre la interacción entre los incentivos fiscales y el impuesto mínimo global de la Organización para la Cooperación y el Desarrollo Económicos [OCDE]/G20. En este informe se destacan las cinco cuestiones principales abordadas en el documento de P&R.

¿Cómo se diferencian los incentivos fiscales de otros incentivos a la inversión?

Los incentivos fiscales son condiciones fiscales diseñadas para reducir los costos de inversión disminuyendo la carga fiscal del inversor. Tienen beneficios monetarios directos y cuantificables para los inversores. Pueden dividirse en dos grandes categorías en función de su naturaleza: incentivos basados en los beneficios e incentivos basados en los costos.

- Los incentivos fiscales basados en los beneficios reducen el importe de los impuestos que debe pagar un inversor —por ejemplo, concediéndole exenciones fiscales o reduciendo el tipo impositivo aplicable.

- Los incentivos fiscales basados en los costos aplazan el pago de los impuestos que deben pagarse al Gobierno mediante, por ejemplo, la ampliación del período acumulación de pérdidas o la depreciación acelerada.

Sin embargo, los incentivos fiscales no son la única herramienta de promoción de las inversiones a disposición de los Gobiernos. Los incentivos no fiscales son medidas establecidas para facilitar a los inversores hacer negocios en una jurisdicción específica o proporcionarles apoyo financiero para llevar a cabo sus negocios. Se conocen comúnmente como medidas de facilitación de las inversiones y pueden incluir hacer que los procedimientos administrativos sean más eficaces y eficientes o utilizar subvenciones y ayudas en efectivo.

¿Los incentivos fiscales son una herramienta efectiva de promoción de las inversiones?

Es difícil responder a esta pregunta de forma definitiva porque para hacerlo habría que determinar si se habrían producido inversiones específicas en ausencia de un incentivo. Este desafío se complica aún más por el hecho de que los incentivos fiscales a menudo son introducidos junto con otras reformas para facilitar los negocios, lo que puede hacer que se exagere el impacto de los incentivos fiscales en las decisiones de inversión. Sin embargo, diversos estudios empíricos, incluido el Informe de 2015 al G-20 de la Plataforma de Colaboración en materia Tributaria, han constatado que la mayoría de las inversiones se habrían realizado incluso en ausencia de incentivos fiscales.

Incluso cuando una inversión se ha visto favorecida por la concesión de un incentivo, se ha constatado que la eficacia de los incentivos fiscales varía en función del tipo de inversión y del sector en el que se realiza. La inversión en sectores primarios, como la agricultura y la minería, no se ha visto impulsada en gran medida por los incentivos fiscales, aparentemente debido a la ubicación específica de cada sector donde se realizan estas inversiones. Las inversiones que dependen de efectos de aglomeración y las inversiones en mercados locales de naturaleza menos móvil responden menos a los incentivos. Aunque estas amplias categorizaciones ahora son mejor entendidas, sigue siendo necesaria una investigación más detallada sobre cómo los distintos tipos de incentivos afectan de manera diferente a los distintos sectores.

La política fiscal y el uso específico de incentivos son, sin embargo, sólo algunos de los factores que los inversores tienen en cuenta a la hora de tomar sus decisiones de inversión. A los inversores les preocupa el clima general de inversión de un país, incluida la estabilidad política y macroeconómica, la disponibilidad de mano de obra calificada, la facilidad de repatriación de fondos y muchos otros factores. Por lo tanto, el marco fiscal no resulta algo de excesiva importancia. La configuración fiscal por sí sola no puede compensar a un inversor por un clima de inversión globalmente desfavorable que le dificulte el desarrollo de su actividad. De hecho, los incentivos fiscales pueden retener ingresos públicos que podrían utilizarse para mejorar la infraestructura relacionada con la inversión.

¿Cómo afectará el impuesto mínimo global al uso continuo de los incentivos fiscales?

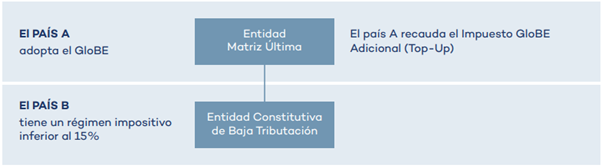

En 2021, 137 miembros del Marco Inclusivo OCDE/G20 acordaron una solución basada en dos pilares para hacer frente a la erosión de la base imponible y el traslado de beneficios por parte de las multinacionales. El segundo pilar de esta propuesta establece un impuesto mínimo global del 15% que se aplicará a todas las empresas multinacionales con una facturación anual igual o superior a 750 millones de euros. El objetivo de esta iniciativa es frenar la proliferación de una competencia fiscal perniciosa que ha dado lugar a la llamada “carrera a la baja”. Según estas normas, el beneficio fiscal que una multinacional recibe en una jurisdicción seguirá siendo pagadero en otra jurisdicción de aplicación, en la medida en que el beneficio fiscal reduzca el tipo impositivo efectivo de esa multinacional por debajo del 15%. La figura 1 presenta una ilustración sencilla de la regla principal del impuesto mínimo mundial.

Figura 1. El funcionamiento básico de la regla de inclusión de rentas bajo el Sistema Anti-Erosión de la Base Imponible Global

Fuente: IISD-ISLP Guide.

Fuente: IISD-ISLP Guide.

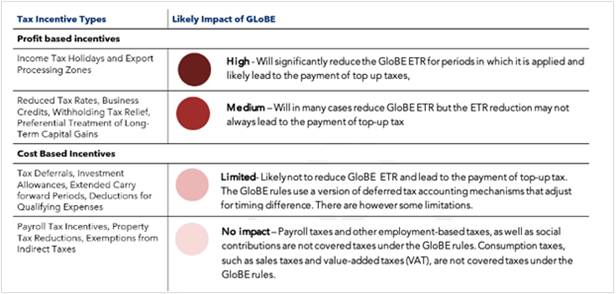

Con el fin de mantener los derechos de imposición primarios y garantizar que ningún otro país tenga derecho a recaudar los ingresos obtenidos dentro de su jurisdicción, los países deberían considerar la posibilidad de suprimir los tipos de incentivos fiscales más perjudiciales, que son, en general, los incentivos fiscales basados en los beneficios. La Tabla 1 ofrece una categorización de los tipos de incentivos fiscales que tienen más probabilidades de provocar pérdidas de ingresos en el marco del régimen fiscal mínimo mundial.

Tabla 1. Impacto del impuesto mínimo global sobre los tipos de incentivos fiscales

Fuente IISD-ISLP Guide.

Factores a tener en cuenta al momento de desmantelar los regímenes de incentivos fiscales

La reforma de los incentivos fiscales puede ser un ejercicio largo y desalentador, lo que podría explicar por qué persisten muchos regímenes de incentivos ineficaces. Esto se debe a que los incentivos fiscales no existen en el vacío. A menudo están integrados y reforzados en varias fuentes jurídicas nacionales e internacionales, como las leyes sobre la renta de las empresas, las leyes de inversión, los tratados bilaterales y regionales y los acuerdos comerciales. Para desmantelar de forma coherente un régimen de incentivos fiscales, un Gobierno deberá determinar dónde y cómo realizar los cambios necesarios. Esto incluye, en primer lugar, realizar un mapeo de todas las fuentes de incentivos y, a continuación, investigar cualquier obstáculo a la reforma, sobre todo el impacto potencial de las garantías legales de estabilización fiscal, que se aborda en el documento de P&R. Los beneficios generales de llevar a cabo una revisión de este tipo superan con creces los riesgos de mantener un régimen de incentivos fiscales ineficaz.

¿Cuál es el futuro de los incentivos fiscales?

El impuesto mínimo global no pretende poner fin al uso de todos los incentivos fiscales. Las normas se centran únicamente en los tipos de incentivos fiscales más perjudiciales, que son en general los incentivos basados en los beneficios. Lo más probable es que los países en desarrollo sigan utilizando los incentivos fiscales como herramienta de promoción de las inversiones en un futuro previsible. Sin embargo, estos incentivos deben diseñarse y administrarse de manera sostenible y responsable. Específicamente, los gobiernos deberían

- garantizar que cualquier uso de incentivos fiscales esté respaldado por una sólida justificación económica. Las empresas que soliciten incentivos fiscales deberían, por ejemplo, estar obligadas a demostrar la necesidad comercial de un incentivo mediante modelos financieros que simulen las circunstancias de la inversión, incluido el impacto de los incentivos en la renta de los inversores y en los ingresos públicos.

- hacer uso de incentivos específicos que hayan demostrado estimular la inversión en sectores concretos, limitando su dependencia de los incentivos basados en los beneficios que son más susceptibles de abuso pero también menos eficaces a la hora de fomentar la inversión en comparación con los incentivos basados en los costos.

- monitorear cuidadosamente los incentivos para medir si están logrando los resultados previstos, descartando los que no rindan.

- fomentar la transparencia y la coordinación interinstitucional, lo que será fundamental para la administración eficaz de los incentivos fiscales. Garantizar la rendición de cuentas en la forma en que se conceden y monitorean los incentivos reduce significativamente las oportunidades de captación de rentas y corrupción.

Es preciso evaluar cuidadosamente si se seguirán utilizando estos incentivos a la luz de los cambios globales que están alterando los patrones de inversión más allá del impuesto mínimo global. En algunos sectores, los países pueden obtener mejores beneficios al invertir en otros factores determinantes de las decisiones de localización del capital, como la infraestructura física, el capital humano y el Estado de Derecho.

Conclusión

Los países que siguen utilizando los incentivos fiscales como herramienta de promoción de las inversiones deben ser conscientes del mayor riesgo de pérdida de ingresos que supondrán estas herramientas fiscales a la luz del impuesto mínimo mundial. Las P&R del IISD pretenden ayudar a los profesionales en materia de inversión a consolidar la riqueza de conocimientos sobre la utilidad de los incentivos fiscales para ayudarles a reconsiderar si siguen siendo eficaces en sus jurisdicciones. Se basa en anteriores productos de conocimiento del IISD sobre el impacto del impuesto mínimo global en los incentivos fiscales a la inversión, incluidos un artículo del blog, un artículo de análisis y una Guía para los Países en Desarrollo: Entender y Adaptarse al Impuesto Mínimo Global. El recientemente creado Centro sobre Incentivos Fiscales e Inversion Sostenible del IISD ha comenzado a ofrecer asistencia técnica a los países que inician procesos de revisión de su uso de incentivos fiscales, tanto a la luz del impuesto mínimo global como en un sentido más amplio. Los países pueden dirigir sus solicitudes de este tipo a los equipos inversión o fiscalidad del IISD.

Autoras

Kudzai Mataba es Analista Política en el IISD, Inversión y Fiscalidad.

Alexandra Readhead es Directora de Fiscalidad e Industrias Extractivas del IISD.